「フリーランスになれば収入を上げられるかもしれない」――そう考える人は多いですが、実際に独立しようとすると 開業届や青色申告、社会保険の切り替え、確定申告 など、避けて通れない手続きが待っています。

これらを知らないまま始めると、思わぬ税負担やトラブルに直面することも。

この記事では、フリーランスになる前に必ず押さえておくべき手続きと準備 をわかりやすくまとめました。

ジョージ

ジョージわたしでも簡単にフリーランスになる手続きができたので、この記事を読めば皆さんなら楽勝ですよ!

フリーランスになる前に必要な準備とは

「収入をもっと増やしたい」「時間や場所に縛られず自由に働きたい」――こうした理由でフリーランスを目指す人は増えています。

特にITエンジニアやWeb系の職種では、フリーランス案件も豊富で、正社員時代よりも高収入を得られる可能性があります。

しかし、実際に独立を考えたときに多くの人がつまずくのが 税金・社会保険・各種手続きの知識不足 です。

「開業届って何?」「確定申告ってどうやるの?」「会社の社会保険はどうなる?」といった疑問を解消しないまま独立すると、後で大きなトラブルに発展することもあります。

フリーランスとして安心して活動を始めるには、以下の準備が欠かせません。

- 税務署への開業届の提出

- 青色申告の承認申請

- 社会保険・年金の切り替え

- 帳簿管理と確定申告の仕組み理解

- インボイス制度への対応

これらを一つずつ押さえておけば、安心して「収入アップ × 自由な働き方」を実現できる基盤を整えられます。

フリーランスにはデメリットもあります。心配な方はこちらをチェックしてください → デメリット・注意点まとめ

開業届の提出(税務署)

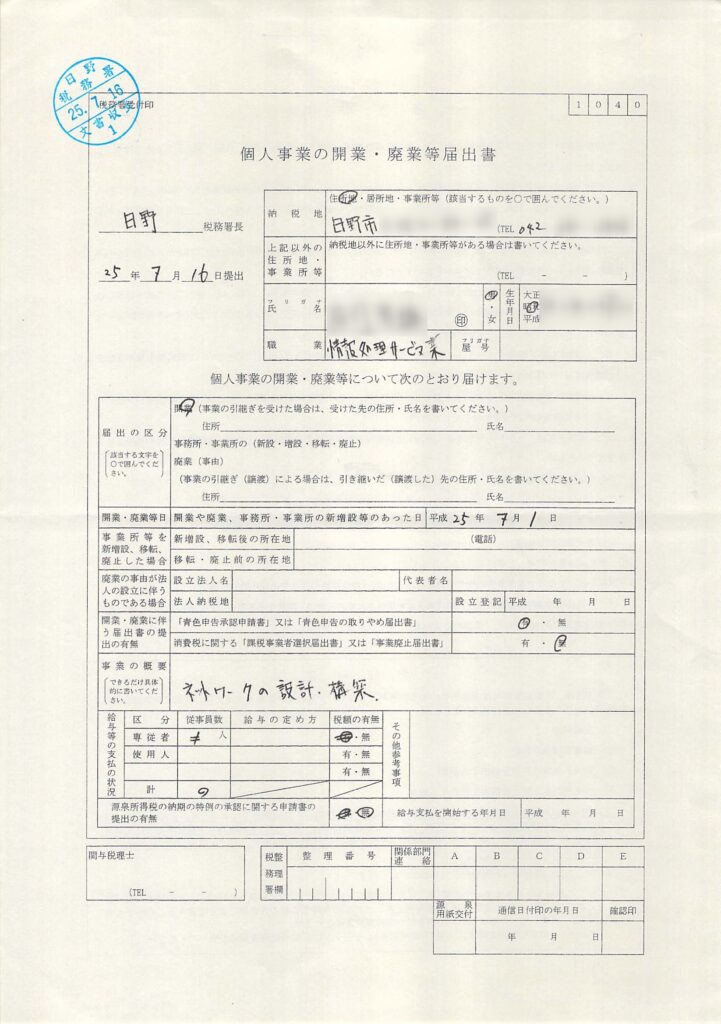

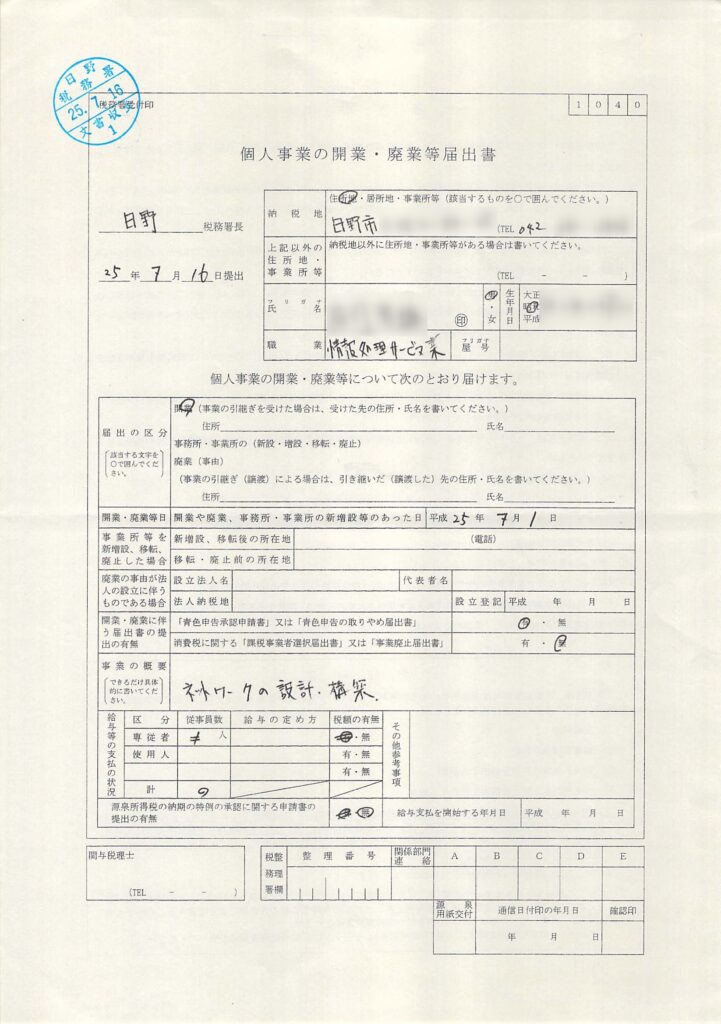

フリーランスとして独立するとき、最初に行うのが 「個人事業の開業届(正式名称:個人事業の開業・廃業等届出書)」 の提出です。

開業届の提出先と期限

- 提出先:事業を始めた住所地を管轄する税務署

- 提出期限:開業から1か月以内が目安(遅れても罰則はありませんが、青色申告を利用する場合は早めに出す必要があります)

開業届を出すメリット

- 事業が公的に認められる(屋号を使った銀行口座開設が可能に)

- 青色申告の承認申請ができる(65万円控除や赤字繰越など節税メリット大)

- 信用度が増す(クレジットカードやローン審査で有利になる場合あり)

提出方法

- 税務署の窓口へ持参

- 郵送(控えに返信用封筒を同封)

- e-Tax(電子申請)

国税庁の公式サイトから書式をダウンロードでき、記入もシンプルです。屋号を設定する場合はここで記入しておくと、請求書や口座名義で使えるようになります。

実際にわたしが提出した「個人事業主の開業・廃業等届出書」をご覧ください。当時は東京都の日野市という郊外に住んでいたので、日野税務署に提出しました。

映画「耳をすませば」のロケーションになった京王線・聖蹟桜ヶ丘駅の隣の百草園駅が自宅からの最寄り駅で、この駅は映画冒頭に出ていました(嬉)。

2013年にフリーランスに転向したのですね、懐かしい…

注意点

個人事業主の開業・廃業等届出書を税務署に提出しなくても事業は始められますが、その場合 白色申告 扱いになり、青色申告の節税メリットを受けられません。

フリーランスとして長く活動する予定なら、必ず開業届+青色申告の承認申請をセットで行いましょう。

フリーランス向けのエージェントの中には開業届けの控えを提出することを義務づけている場合があります。

青色申告の承認申請

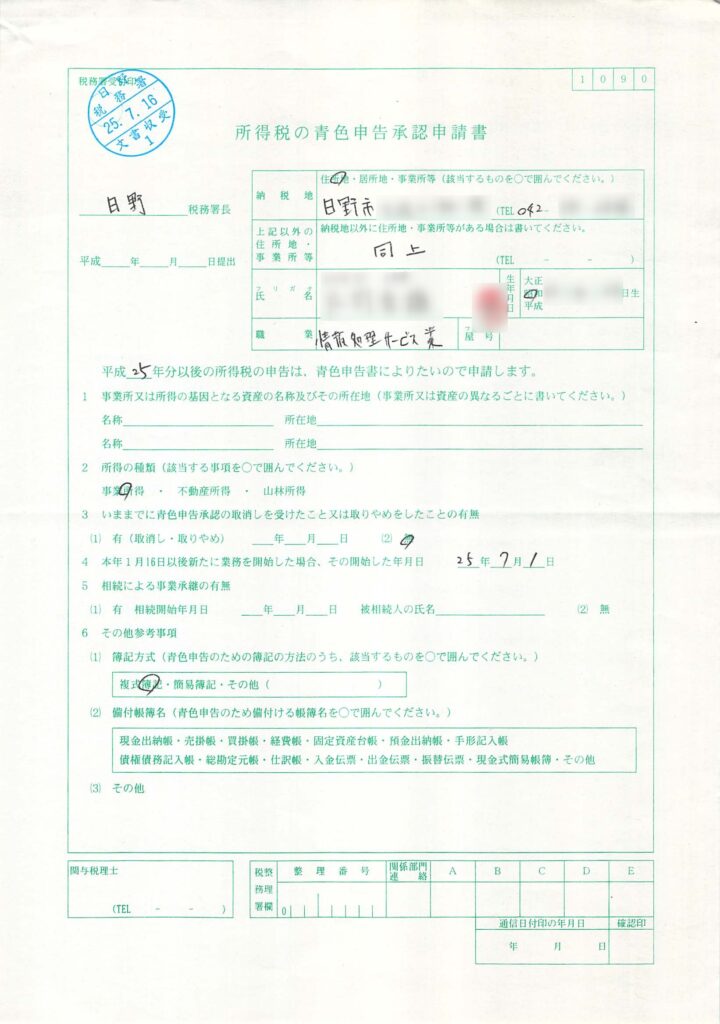

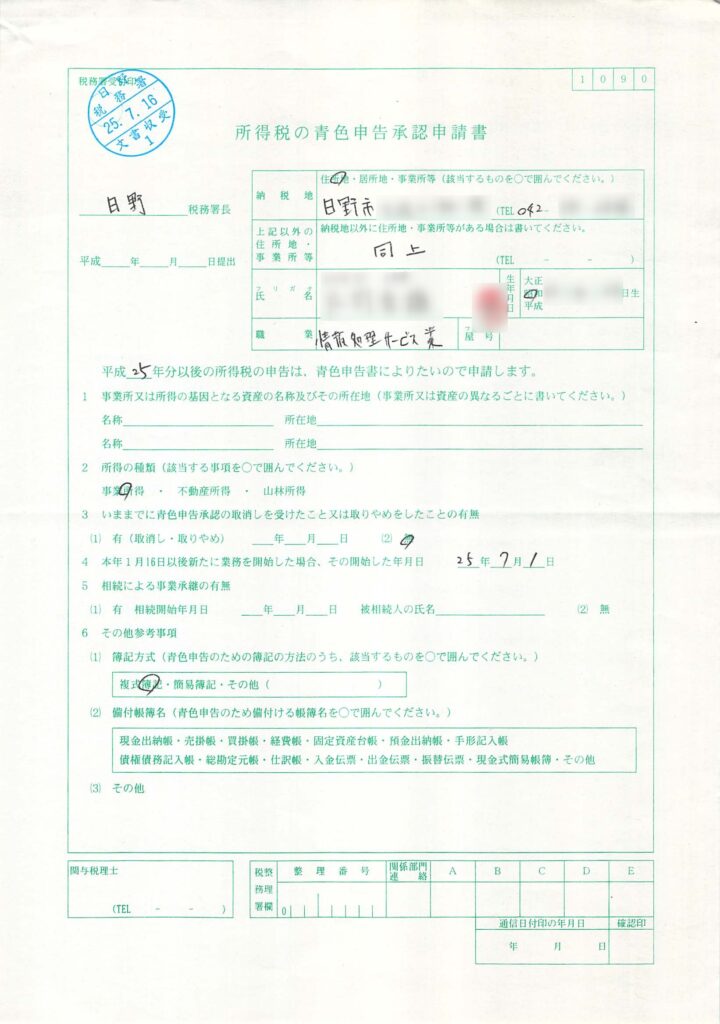

フリーランスとして事業を始めるなら、開業届と同時に 「所得税の青色申告承認申請書」 を提出しておくのがおすすめです。

青色申告のメリット

青色申告を選ぶと、白色申告にはない大きな節税効果を得られます。代表的なメリットは次の通りです。

- 最大65万円の特別控除(帳簿をきちんとつければ所得から差し引ける)

- 赤字の繰越が可能(最大3年間)

- 家族に支払う給与を経費にできる(専従者給与)

- 事業用資産の減価償却を有利にできる

これらを活用すると、年収が上がっても税金を大幅に抑えることができます。

提出方法と期限

| 提出先 | 所轄の税務署 |

|---|---|

| 期限 | 開業した年の 3月15日まで |

開業届と同時に提出するのがもっともスムーズです

実際にわたしが提出した「所得税の青色申告承認申請書」をご覧ください。「個人事業主の開業・廃業等届出書」と一緒に提出したものです。

税務署の方は親切に書き方を教えてくれます。

繁忙期でなければ10分程度で提出は完了しますよ!

帳簿管理はどうする?

青色申告を利用するには、複式簿記での帳簿付けが必須になります。

「簿記って難しそう…」と感じる人も多いですが、実際は会計ソフトを使えばとてもシンプルです。

- やよいの青色申告 → 初心者向け、低価格で導入しやすく利用者が多いので安心

- マネーフォワードクラウド確定申告 → 家計簿感覚で管理でき、複数口座連携が強い

- freee会計 → 銀行やクレカと自動連携、スマホからも入力OK

これらのソフトを使えば、領収書を読み込むだけで仕訳が自動化され、確定申告書類もワンクリックで作成できます。

初めてのフリーランスでも、難しい知識なしで青色申告をスタートできます。

社会保険・年金の切り替え

会社員からフリーランスになると、まず大きく変わるのが 社会保険と年金の制度 です。

勤務先を辞めた後は自動的に会社員向けの厚生年金・健康保険から外れるため、自分で新しい制度に加入する必要があります。

健康保険の切り替え

- 国民健康保険(国保)に加入するのが一般的

-

- 市区町村役場で手続き

- 保険料は前年の所得によって決ま

- 会社の健康保険を任意継続する方法もある(最長2年)

-

- 前職での保険制度を継続できるが、全額自己負担になるため保険料が高くなる場合もある

年金の切り替え

厚生年金に加入していた方は国民年金に切り替える必要があります。

- 市区町村役場で手続き

- 月額保険料は一律(令和7年度:16,980円/月 ※変動あり)

将来への備え:任意の制度も検討

フリーランスは老後の保障が薄くなるため、次のような制度を活用して将来に備えるのがおすすめです。

- 国民年金基金:将来の年金を上乗せできる制度

- 小規模企業共済:積み立てながら全額所得控除、退職金代わりにもなる

- iDeCo(個人型確定拠出年金):掛け金が全額所得控除になり節税効果が大きい

これらを組み合わせることで、税金対策をしながら将来の安心も得られます。

小規模企業共済とiDeCoは大きな節税効果があるので、金銭的に余裕があるならば必ずチェックしてください!

確定申告と帳簿管理

フリーランスとして収入を得るようになると、毎年必ず行わなければならないのが 確定申告 です。

会社員時代は年末調整で完結していましたが、フリーランスは自分で税額を計算し、税務署へ申告する必要があります。

確定申告の基本

- 申告期間:毎年2月16日〜3月15日ごろ

- 対象:前年度の収入と経費をまとめ、所得税を計算して納税

- 住民税や国民健康保険料も、確定申告の結果をもとに算出される

特に 青色申告 を選ぶと最大65万円の控除を受けられるため、節税効果は大きくなります。

帳簿管理の現実

青色申告では「複式簿記」で帳簿をつける必要があります。

手書きやExcelでも不可能ではありませんが、仕訳や集計に時間がかかり、ミスも起きやすいのが現実です。そのため、多くのフリーランスが 会計ソフト を導入して効率化しています。

会計ソフトがなければ自力での確定申告は不可能に近いです…

会計ソフトを使えばカンタンに解決

初心者でも扱いやすい会計ソフトを導入すれば、次のようなメリットがあります。

- 自動仕訳:銀行やクレジットカードと連携し、入出金を自動で仕訳

- 領収書のスキャン対応:スマホで撮影するだけで帳簿に反映

- 申告書類を自動作成:必要な帳票(青色申告決算書・確定申告書Bなど)を自動生成

- 電子申告(e-Tax)対応:オンラインで申告・納税まで完結

特におすすめなのは利用者が多い以下の3つです:

- やよいの青色申告:シンプルで安価。初めての確定申告に最適。老舗で利用者も多い。

- マネーフォワードクラウド確定申告:口座・カード連携に強く、資産管理も同時に可能。

- freee会計:自動化が強力。スマホ完結型で忙しい人向け。

どれも無料体験版があるため、実際に触ってみて自分に合うものを選ぶのが一番安心です。

ポイント

「会計や税金に不安があるからフリーランスは難しい」と感じる人も多いですが、ソフトを活用すればほとんど自動化されます。

事務作業に時間を取られることなく、本業に集中しながら確定申告をクリアできる のが大きな魅力です。

わたしの場合、クレジットカードと銀行口座をやよいの青色申告オンラインと連携しているので、やることは帳簿に付けるか付けないかの判断くらいです。

マイナンバーカードを利用してオンラインで確定申告できるようになったこともあり、わたしは毎年1時間もあれば確定申告が完了します!

消費税・インボイス制度への対応

フリーランスとして活動を続ける上で、忘れてはいけないのが 消費税とインボイス制度 です。

開業直後は気にしなくても問題ない場合が多いですが、売上が増えてきたときに「知らなかった」では済まされない仕組みです。

消費税の課税事業者になる条件

- 年間売上が 1,000万円を超えると、翌々年から消費税の課税事業者 になります。

- 課税事業者になると、売上にかかる消費税を預かり、経費で支払った消費税を差し引いた上で納税する必要があります。

最初のうちは免税事業者として活動できますが、売上が伸びてきたら早めに準備しておくと安心です。

インボイス制度とは?

2023年10月から始まったインボイス制度(適格請求書等保存方式)では、取引先が仕入税額控除を受けるために「インボイス登録事業者」との取引が必要になりました。

- 登録をしない=免税事業者のまま → 取引先が消費税控除できない

- 結果として「インボイスに対応していないフリーランスは取引を断られる」ケースも増加

フリーランスはどう対応すべきか

売上が小さいうちは無理に登録する必要はありません。

ただし、法人や大手企業と取引をする予定がある場合は、インボイス登録を検討した方が信頼性が高まります。フリーランス向けのエージェントではインボイス登録しないとマージン率を引き上げられたりするので注意が必要です。

会計ソフト(やよい・マネーフォワード・freee)は、インボイス対応の請求書作成機能を搭載済みなので、その点の心配は不要です。

まとめ

「消費税・インボイス対応」はフリーランスにとって避けられないテーマです。

今すぐ対応が必要な人は少ないですが、将来的に売上が1,000万円を超えたり、法人との取引を増やしたい場合 は必ず意識しておきましょう。

フリーランス向けのエージェントを利用していれば、インボイスの登録方法などを案内してくれるはずです。

フリーランスが忘れがちなその他の準備

開業届や確定申告といった大きな手続き以外にも、フリーランスとして安定して仕事を続けるために 意外と忘れがちな準備 があります。

これらを早めに整えておくことで、後のトラブルや不便を防げます。

事業専用に銀行口座を開設する

事業とプライベートの資金を分けるために、事業専用の銀行口座を作るのがおすすめです。屋号を設定して開業届を提出すれば、「屋号+氏名」の名義で口座を作れる銀行もあります。

屋号を必要としない場合

屋号を必要としないならば、今プライベートで利用している銀行の支店に口座を追加する、という手段もあります。これだと事業用口座からプライベート口座にお金を移す際に振替扱いとなり、手数料の心配も要らないのでおすすめです。

銀行窓口で口座開設の理由を聞かれたら「個人事業主用の口座が必要で、プライベートと口座を分けたいから」と言えば口座がつくれます!

クレジットカード(事業用)

経費の支払いは、できるだけ事業専用カードにまとめると効率的です。

- 利用明細が帳簿代わりになる

- 会計ソフトと連携させれば、自動で仕訳可能

- ポイントやマイルも貯まりやすい

事業用カードは必須ではありません。

わたしはプライベートと事業用で同じカードを使っていて、会計ソフトで帳簿に付ける・付けないという判断をしています。

契約書・請求書のテンプレート準備

取引先とトラブルを防ぐには、契約書の雛形を持っておくことが重要です。また、請求書は会計ソフトを使えばインボイス対応済みの形式で簡単に発行できます。

WordやExcelで作るよりも、やよい・マネーフォワード・freeeを使う方が実務的にスムーズです。

PC・ネット環境の整備

当たり前に見えて意外と重要なのが、作業環境です。

- 安定したインターネット回線

- バックアップ用のクラウドストレージ(Google Drive, Dropboxなど)

- 信頼できるセキュリティ対策(VPNやウイルス対策ソフト)

こうした環境を整えておくことで、トラブルを防ぎ「仕事を任せても安心」と思われる存在になれます。

まとめ|準備を整えて安心してフリーランスへ

フリーランスとして独立すれば、収入アップや働き方の自由を実現できる可能性があります。しかし、その一方で 税金・社会保険・事務手続き といった壁を避けて通ることはできません。

今回紹介した準備を押さえておけば、安心して第一歩を踏み出せます。

- 開業届を提出して、事業を公式にスタート

- 青色申告で節税メリットを最大化

- 社会保険や年金を切り替え、将来への備えを確保

- 確定申告は会計ソフトを使って効率化

- インボイス制度や消費税も早めに理解しておく

- 口座・保険・契約書など、細かい準備も忘れずに

独立前は「面倒そう」と感じるかもしれませんが、一度仕組みを作ってしまえば毎年の手続きはぐっと楽になります。

特に やよいの青色申告・マネーフォワードクラウド確定申告・freee会計 といったクラウド会計ソフトを導入すれば、帳簿付けや申告が自動化され、時間を本業に集中できます。

準備を整えた先には、「収入アップ × 自由な働き方」 が待っています。

今のうちに基盤を固めて、安心してフリーランスライフをスタートしましょう。

会計ソフトの比較はこちら↓

\おすすめのクラウド会計ソフトはこちら/

- 初年度は無料で利用可能

- 銀行・クレジットカードと連携し自動仕訳

- 簿記知識がなくても複式帳簿を作成できる

- レシート取り込みやレポート自動生成、e‑Taxによる電子申告対応

- 明細の自動取得→自動仕訳で手間が大幅に軽減

- バックオフィス業務を統一管理可能

- 家計簿アプリ「マネーフォワードME」との連携

- タグによる経営レポート機能が豊富

- “同じ数字は二度と入力させない”という設計思想

- 業務全体を統括できる統合性(会計+人事労務など)

※単価・特徴は一般的な目安です。最新条件は必ず各公式サイトでご確認ください。

コメント